La regola aurea di un buon investitore? Mai cedere all’impulsività. L’optimum sarebbe compare ai minimi e rivendere ai massimi. Quest’ultima operazione molto difficile perché, sia i minimi che i massimi, li vediamo sempre con lo specchietto retrovisore.

La regola aurea di un buon investitore? Mai cedere all’impulsività. L’optimum sarebbe compare ai minimi e rivendere ai massimi. Quest’ultima operazione molto difficile perché, sia i minimi che i massimi, li vediamo sempre con lo specchietto retrovisore.

Quado si è in procinto di investire e dare forma alla parte finanziaria del patrimonio la domanda che un buon professionista dovrebbe far emergere è: “Siamo investitori o speculatori?”. Che tradotto in termini pratici è : “Cerchiamo il massimo profitto (con allegato rischio) nel breve o vogliamo far crescere il nostro capitale nel tempo abbinando ad ogni orizzonte temporale un livello di rischio adeguato ed anche una remunerazione adeguata?”.

Nonostante ci siano molte distorsioni cognitive quando si ha a che fare con i propri soldi, molto giustificate da un punto di vista psicologico lato risparmiatore (“posso fare da solo; mio cugino mi ha detto…; sul quel gruppo hanno scritto che..; io sono moderato ma quel mio amico/a mi ha detto che a rischi zero ha guadagnato tantissimo, etc. etc.”), lato professionista questa domanda, se ben posta, porta di solito alla seconda risposta: la maggior parte delle persone vuole “investire” e non speculare.

Un’altra domanda molto importante da fare e da farsi, speculare alla precedente, è: “i soldi sono un mezzo o sono un fine?”. Se come si spera sono un mezzo, un mezzo per raggiungere semplicemente il benessere, per raggiungere obiettivi concreti, come l’acquisto di una casa, il corso universitario e di specializzazione all’estero dei propri figli, fare viaggi, avere una vecchiaia agiata; essere autonomi finanziariamente e chi più ne ha più ne metta, allora bisogna farsi alleato il fattore T, il tempo.

Mossa preliminare, ovviamente, fare le scelte giuste. Una cosa fatta male è fatta male pure dopo 10 anni. Quindi, avere a disposizione la possibilità di esprimere chi si è veramente, cosa si fa nella vita, qual è la propria situazione patrimoniale presente e quella che si intende raggiungere in futuro, eventuali persone da proteggere, quali sono i propri progetti, sono aspetti essenziali per costruire un buon portafoglio finanziario. Voi andreste da un parrucchiere (o barbiere per gli uomini!) che vi propone una tinta di un colore solo perché va di moda, senza guardare i vostri lineamenti e cosa starebbe realmente bene su di voi?

Ma una volta tradotte in termini di scelte finanziarie l’anamnesi sopra descritta, coadiuvati certamente da un piede nell’attualità e dalla consapevolezza di cosa il mercato mette a disposizione, bisogna dare tempo ai risparmi. Il giusto tempo.

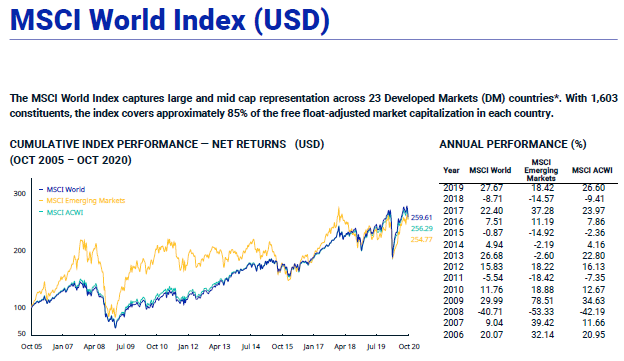

È sotto riportato, a titolo esemplificativo , l’andamento dell’ MSCI WORLD INDEX dal 2005 ad oggi. L’indice MSCI World è un indice che comprende gran parte della capitalizzazione mondiale elaborato da MSCI. MSCI è un grande fornitore di indici di mercati, così come i suoi concorrenti FTSE, Stoxx, S&P e altri minori. Gli indici MSCI sono i più disparati. Ci sono indici MSCI su settori, su singole aree geografiche, su stili di investimento, etc.. Tra questi, comunque, l’indice MSCI World è probabilmente il più importante, proprio perché racchiude al suo interno buona parte della capitalizzazione mondiale dei mercati sviluppati.

Dall’ottobre 2005 all’ottobre 2020 il rendimento cumulato dell’indice è stato del 260%, con un rendimento medio annuo del 17%. Come per tutti gli indici globali, il rendimento è mediato dalla presenza del “mondo” all’interno: ci sono azionari tematici che nello stesso arco temporale hanno dato il doppio ed altri che hanno dato molto meno. Guardando il grafico è chiaro che chi è entrato nei momenti di picco ed è uscito nei momenti di ribasso, all’interno di piccoli intervalli temporali, ha consolidato un’esperienza negativa nel campo degli investimenti. Esperienza negativa perché guidato da scelte non consone a ciò che si stava affrontando, ovvero la volatilità dei mercati, che è un’alleata degli investitori, non qualcosa da cui scappare.

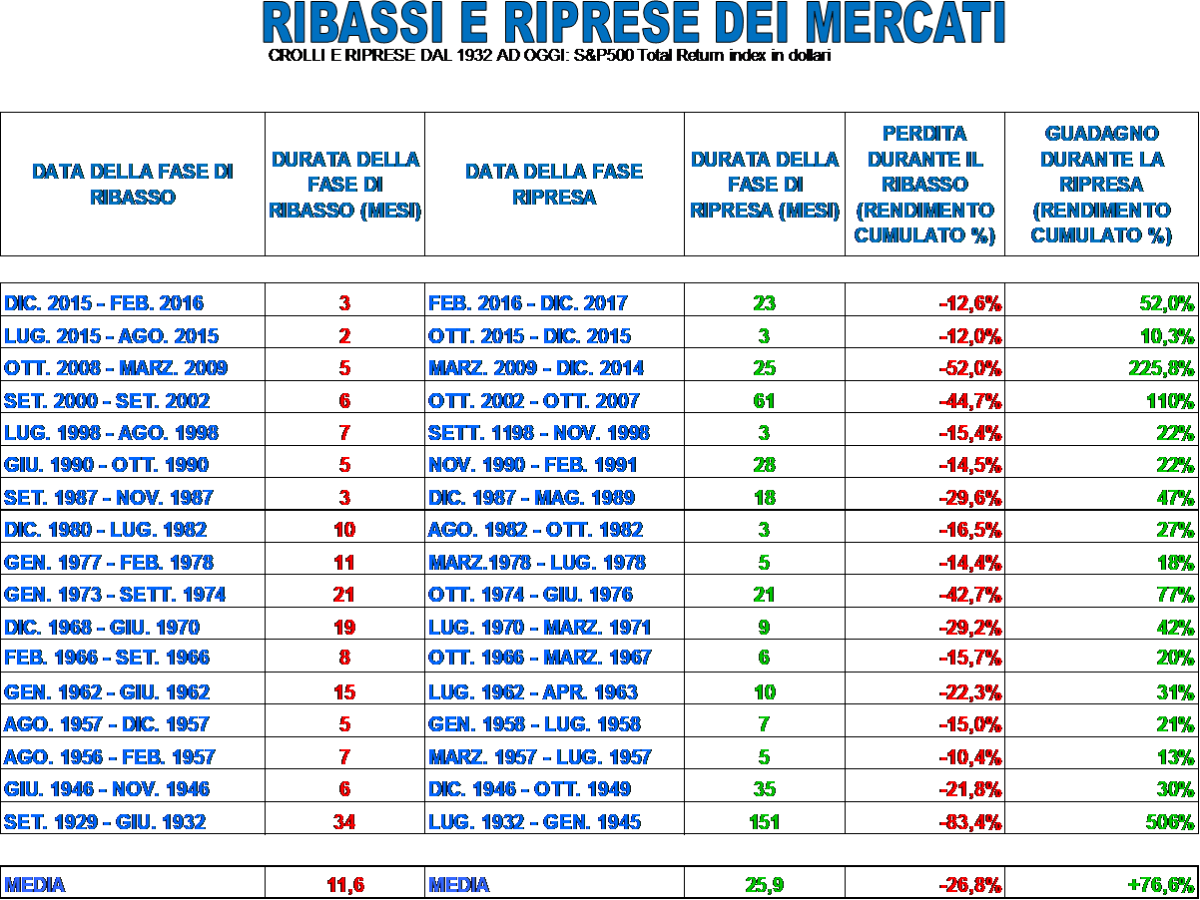

Un altro sguardo importante da dare è alle temute crisi finanziarie che ci sono state dal 1929 ad oggi: prendendo ad esempio lo S&P500 dal 1929 ad oggi, ogni crisi è stata seguita da una fase di ripresa più lunga e con un rendimento cumulato overperformante rispetto alla crisi.

E la crisi sanitaria innescata dal Coronavirus, che ha avuto ripercussioni finanziarie sui mercati nel primo e in parte del secondo trimestre 2020, non sembra sfuggire a questa “prassi”: i mercati da fine aprile ad oggi hanno dato rendimenti molto alti, impensabili per chi si era spaventato a metà marzo.

Una nota, infine, su quanto sta emergendo in quest’anno così “particolare”: gli investimenti tematici sembrano attrarre con una forza polarizzante sia i grandi investitori istituzionali che gli investitori retail. Le nuove sfide globali riguardano il clima, la tecnologia, la ricerca scientifica applicata ad ogni campo, non solo quello sanitario; le nuove forme di lavoro a distanza; il cambiamento nel paradigma dei consumi e, come sappiamo, il mondo della finanza non ha più confini geografici, da tempo.

I rischi sono un’opportunità? Se ben compresi, possono esserlo, sempre nell’ambito del proprio profilo di rischio e dell’orizzonte temporale a disposizione, oltre che della situazione patrimoniale generale del singolo investitore.

Un esempio potrebbe essere il settore del “green” di cui abbiamo già ampiamente parlato. Quello del clima e delle emissioni e un tema considerato una grave minaccia per il pianeta da una parte, e le strategie di risposta a questi cambiamenti una grande opportunità sia da un punto di vista etico che da un punto di vista finanziario dall’altra.

Fonte: World Economic Forum, “The Global Risks report 2020”

Ma anche in questo caso, come per tutti gli investimenti, ci vuole tempo e la volontà e possibilità di guardare al futuro con calma e senza badare alle oscillazioni nel breve.

Perché se si è investitori bisogna usare la strategia per gran parte del patrimonio – e la strategia vive nel lungo periodo – e la tattica solo per le piccole somme con cui si può “osare”.