L’era della Sostenibilità sta soppiantando l’era del Carbone, un’era durata 200 anni. Il settore dei servizi finanziari, in parte per scelta e in parte per imposizione normativa, sta contribuendo a facilitare la transizione.

L’Unione Europea chiede un’azione tangibile sul cambiamento climatico, determinata a garantire emissioni di carbonio nette zero entro il 2050, con l’occhio puntato sul “greenwashing”, a favore di una sostanziale adesione dei serivizi e prodotti finanziari alla selezione di titoli effettivamente sostenibili. fuorilegge.

L’UE afferma che la SFDR “stabilisce obblighi di divulgazione relativi alla sostenibilità per i produttori di prodotti finanziari e consulenti finanziari verso gli investitori finali”. L’UE ha ufficialmente adottato la SFDR nel 2019, con le informative di Livello 1 che sono diventate obbligatorie nel marzo 2021. Il Livello 1 è in vigore da marzo 2021 e il Livello 2 sarà in vigore da gennaio 2023.

Al Convegno Annuale dell’Associazione Europea di Diritto Bancario e Finanziario, anche il governatore della Banca d’Italia Ignazio Visco ha incentrato il suo intervento su due temi al centro dell’attenzione: innovazione e sostenibilità. Temi dai quali non si può prescindere.

Normativa SFDR, come ha cambiato l’offerta finanziaria

Ma com’è articolata la nuova normativa?

Il Regolamento SFDR – in vigore dal 2021 – mette a disposizione degli Asset Manager come AXA IM un modello di informativa sulla gestione dei fattori ambientali, sociali e di governance (ESG), sia a livello generale che a livello di singolo prodotto. In questo modo il cliente dovrebbe riuscire a comparare più agevolmente l’approccio di diversi Asset Manager alle principali questioni di sostenibilità, come il cambiamento climatico.

Sono previste tre categorie distinte, in base alla sezione del Regolamento applicabile nei singoli casi:

- l’Articolo 6 riguarda i prodotti che si limitano a valutare e gestire i rischi di sostenibilità;

- l’Articolo 8 riguarda i prodotti che promuovono aspetti ambientali e sociali, integrando i criteri ESG nel processo d’investimento;

- l’Articolo 9 riguarda i prodotti che si pongono un obiettivo sostenibile e che, pertanto, puntano a ottenere specifici risultati di sostenibilità – a livello ambientale o sociale – e al tempo stesso perseguono risultati finanziari. Questi prodotti mirano a ridurre, per quanto possibile, eventuali effetti negativi di ordine ambientale, sociale o di occupazione, integrando nelle decisioni d’investimento il rispetto dei diritti umani e la lotta alla corruzione e alle tangenti.

I prodotti classificati come articolo 8 ed articolo 9 sono rapidamente diventati dei punti di riferimento per gli investitori, e di conseguenza il perno nello sviluppo prodotti da parte delle case d’investimento.

Il 2021 è stato l’anno delle strategie classificate come ESG (articolo 8 e 9) per effetto dell’entrata in vigore del regolamento SFDR, ma quest’ accelerazione alimenta anche dei timori di possibile greenwashing.

Secondo Morningstar, 536 strategie siano state riproposte o abbiano cambiato nome per essere classificate sotto l’articolo 8 o 9 della normativa, che identificano gli investimenti sostenibili. L’articolo 9 indica fondi completamente focalizzati su obiettivi sostenibili, mentre l’articolo 8 identifica quelli che promuovono, tra le altre, caratteristiche di sostenibilità ambientale o sociale, o una combinazione tra le due.

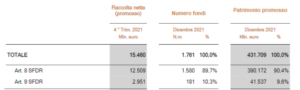

Anche Assogestioni scatta la fotografia sul mercato italiano, che al 31 dicembre 2021 rileva un patrimonio promosso di 431,7 miliardi di euro distribuito su 1.761 fondi. Il 90% di questi (1.580 prodotti con 390 miliardi di patrimonio) è riferito all’articolo 8 del regolamento mentre il resto (circa il 10% dei prodotti e delle masse) rientra nella definizione fornita dall’articolo 9. In termini di flussi, i fondi sostenibili hanno chiuso il 2021 con una raccolta netta di 15,5 miliardi nel quarto trimestre, la maggior parte di essi confluiti nei prodotti articolo 8.

Fondi aperti sostenibili in Italiasfdr-2-italyFonte: Assogestioni, Mappa trimestrale del risparmio gestito -4° trimestre 2021

Fonte: Assogestioni, Mappa trimestrale del risparmio gestito -4° trimestre 2021

Fonte: Assogestioni, Mappa trimestrale del risparmio gestito -4° trimestre 2021

Energia tradizionale e Green: prospettive di breve e lungo periodo

Ma come mai i prezzi delle fonti tradizionali, o meglio i rendimenti dei prodotti d’investimento legati alle fonti “fossili” sono schizzati alle stelle negli ultimi mesi, mentre quelli delle soluzioni legate alla Green economy hanno sofferto? La transizione energetica impatta infatti anche i settori più tradizionali attraverso un diverso equilibrio tra domanda e adeguamento della capacità produttiva.

Un mix di fattori concomitanti hanno spinto i prezzi del petrolio, del gas e dei fertilizzanti a livelli mai raggiunti: la flessione degli investimenti nei settori energetici classici, le riaperture post lockdown e la guerra in Ucraina hanno lavorato nella stessa direzione. Le alte valutazioni delle materie prime hanno favorito la forte crescita gli utili del settore energetico e di quello agroindustriale.

E quindi? Diversificare, diversificare e affidarsi a mani esperte.